許多隻生產一種產品的公司走到了盡頭。小塑膠積木支撐了丹麥的樂高(Lego)公司超過70年。明確的專注可以帶來回報。然而,在公衆市場健康狀況的爭論中,樂高的成功也展示了其獨特的公司結構所帶來的好處。

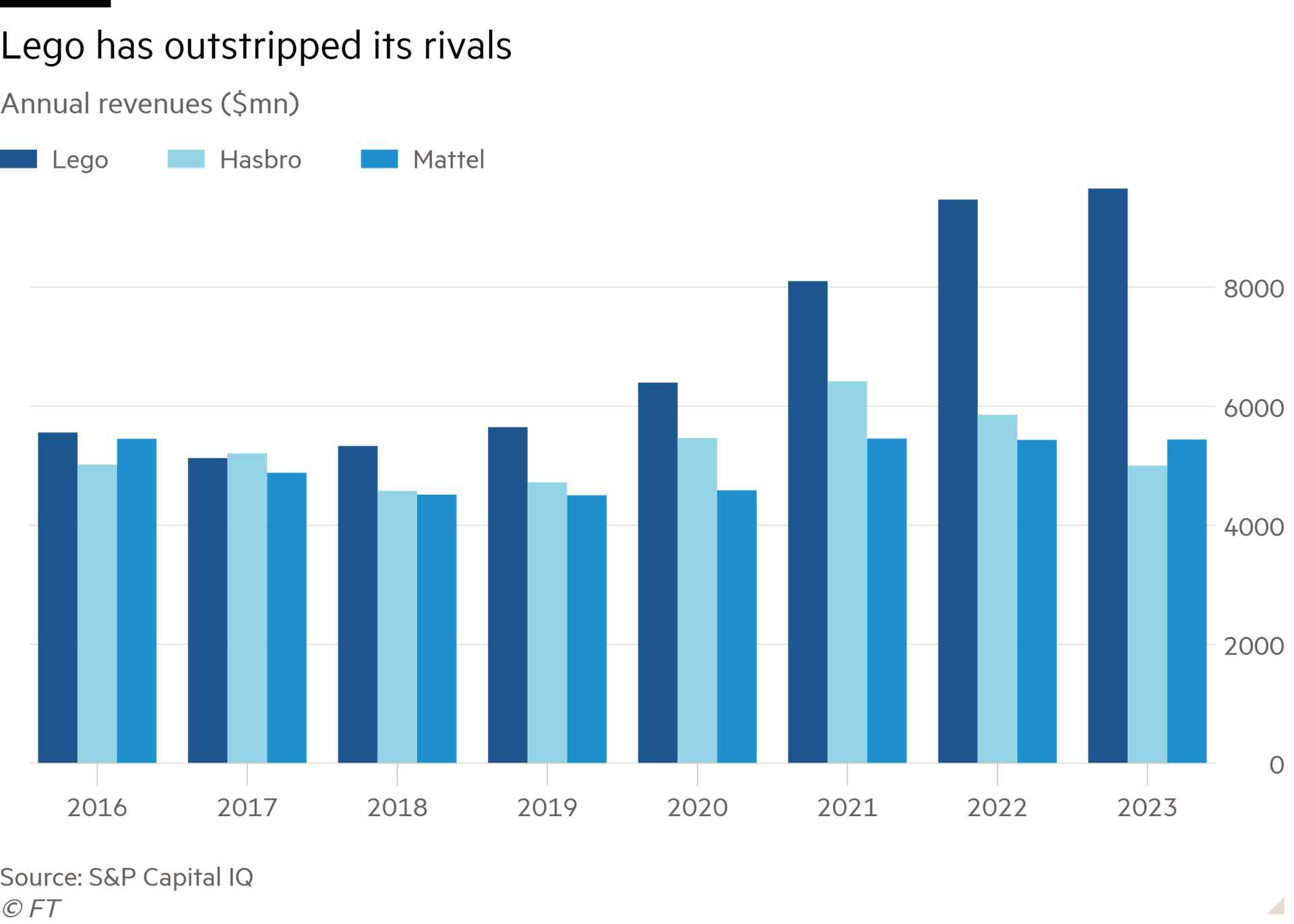

受中國市場表現不佳的影響,玩具製造商樂高去年的銷售成長率爲2%。然而,考慮到整個玩具行業銷售額下降了7%,這個成長率還算可觀。樂高的銷售額幾乎與其美國競爭對手美泰(Mattel)和娛樂集團孩之寶(Hasbro)的總和相當。

通貨膨脹,作爲該行業困境的一個原因,正逐漸消退。低出生率,另一持續性問題,仍將存在。這在一定程度上得到了樂高成年粉絲(adult fans of Lego)的部分抵消。這一羣體——亦即所謂的Afols——爲諸如泰坦尼克號或埃菲爾鐵塔等昂貴複雜套裝開闢了市場。根據Circana的報告,這一「Icons」系列在2023年成爲全球玩具領域成長最快的產品線之一。

去年,新產品大約佔了樂高總產品的一半。創新並非沒有風險:如果新穎性導致可以大量生產並適用於衆多不同套裝的通用零部件數量減少,那麼這可能會對盈利能力產生負面影響。學者大衛•羅伯森(David Robertson)表示,零部件數量的增加是樂高2003年經營低迷的原因之一。然而,樂高已經擴大了業務規模,因此可以使用更多的零部件,而不會影響銷售和利潤的比例。

樂高的營業利潤率下降了1.7個百分點,降至26%,這主要是由於其在商店、供應鏈和數位化運營上的投入增加。然而,這個數字仍然是孩之寶調整後的運營數據的近三倍。如果樂高上市,按照孩之寶過去的EV/EBITDA比率15.5倍計算,樂高的市值將遠超過430億美元的估值。

但樂高是私人持有,且沒有任何跡象顯示這將會改變。由創辦家族運營的投資機構Kirkbi持有75%的股份,其餘由樂高基金會(Lego Foundation)所有。去年,當一位繼承人選擇以9.3億美元的價格出售部分Kirkbi股份時,家族成員接手了這部分股份。外部投資者接觸該品牌的唯一方式是透過樂高樂園的所有者——默林娛樂公司(Merlin Entertainments)。黑石集團(Blackstone)和加拿大養老基金CPPIB在2019年與Kirkbi聯手,進行了60億英鎊的私有化收購。

去年爲了籌集投資資金而削減了10%的股息,外部投資者可能較不願意接受。有證據顯示,像樂高這樣的嚴格控股公司能從長期視角中受益。建立業務,就像其產品一樣,需要耐心。這樣做可以產生令人印象深刻的成果。