亞馬遜對競爭並不陌生。從沃爾瑪(Walmart)到Shopify,許多公司都曾試圖挑戰這支零售業的800磅大猩猩。但很少有公司能成爲一個值得敬畏的挑戰者。但隨著Shein和Temu這兩年爆發式的成長,現在局面有了變化。

Shein銷售價格低廉但款式新潮的服裝。Temu的產品包括家居用品、服裝和玩具,更像是一家數位一元店。這兩家公司從中國的工廠和倉庫直接向美國人提供廉價商品,從而以低於美國競爭對手的價格銷售。

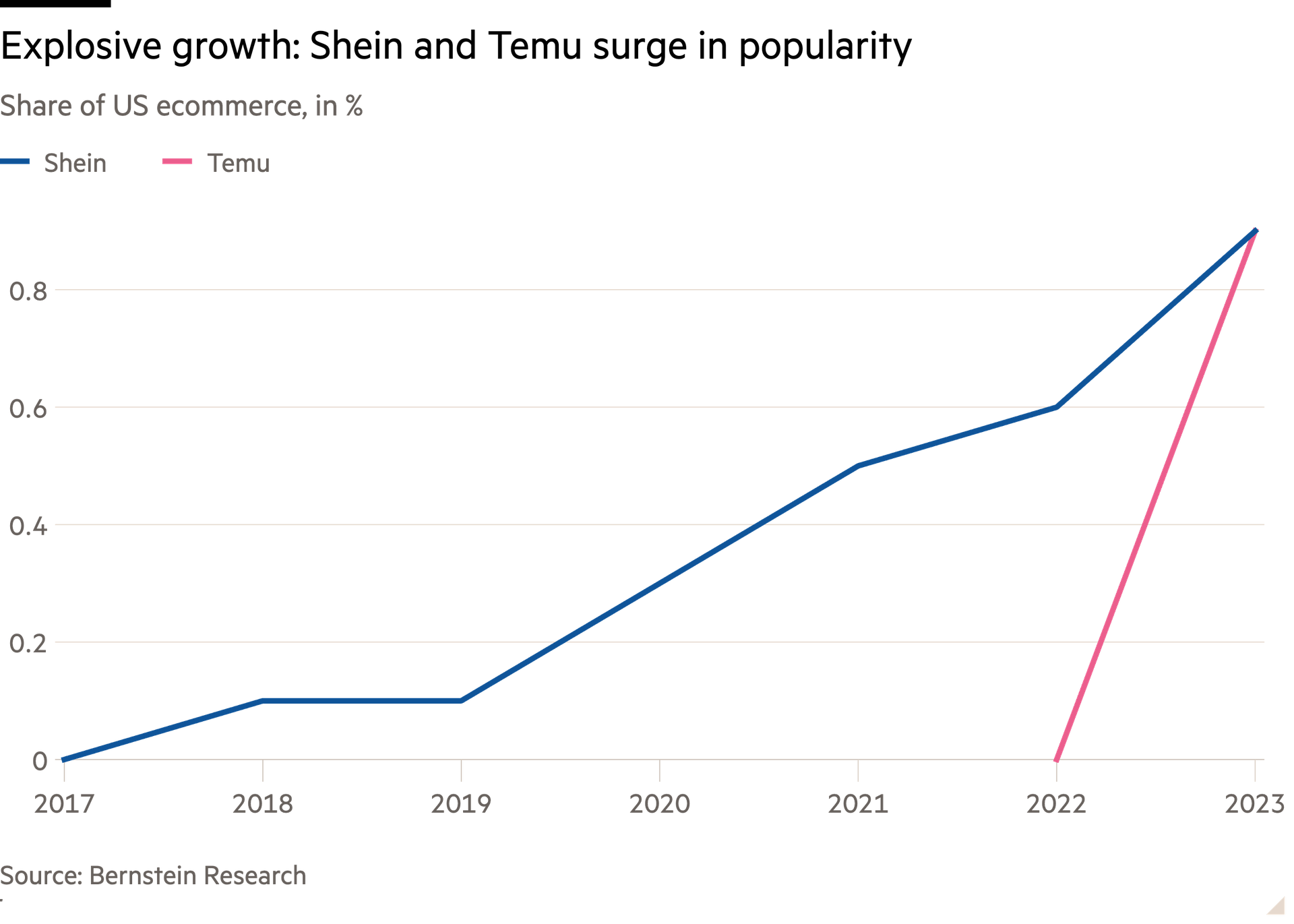

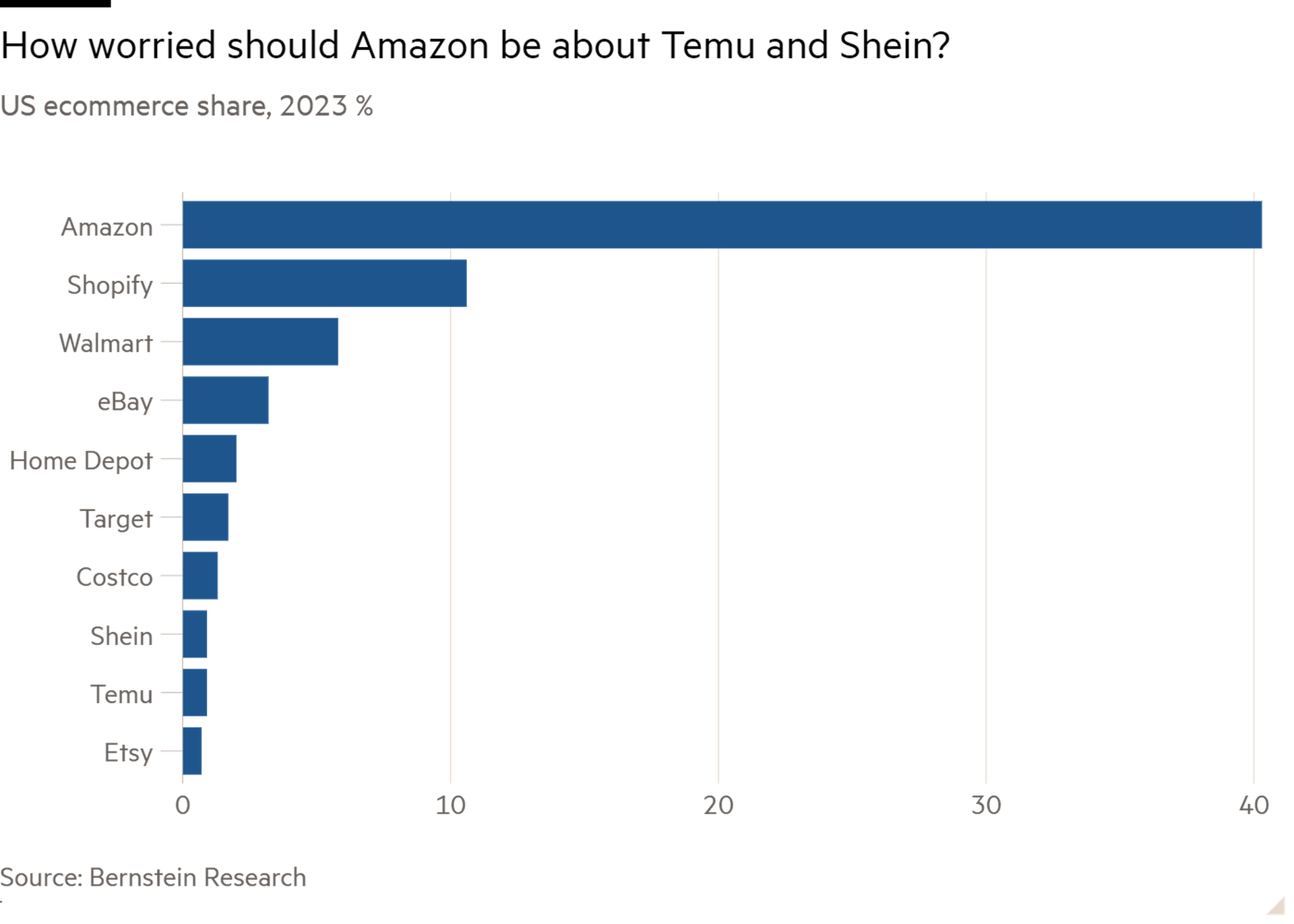

這兩家公司的迅速崛起——根據伯恩斯坦研究公司(Bernstein Research)的數據,兩家公司目前都佔據了美國電子商務市場1%的份額——迫使亞馬遜坐不住了。出於戒備,亞馬遜希望效仿Shein和Temu的低成本商業模式,建立自己的中國直銷折扣市場。

這似乎是個糟糕的主意。Temu於2022年9月在美國推出,依靠鉅額廣告支出,它已躍居應用商店榜首。伯恩斯坦說,雖然母公司拼多多控股(PDD Holdings)沒有披露Temu的財務業績,但去年Temu的全球商品總值——所有售出商品的總和——達到了170億美元,今年可能會成長到400億美元。

但這種成長是有代價的。從中國向美國免費運送價值10美元的連衣裙的成本很高。據估計,Temu每個包裹的運輸和處理成本約爲11美元。加上數十億美元的行銷費用,伯恩斯坦認爲Temu去年的運營虧損達46億美元。這看起來難以爲繼。亞馬遜在美國每年1.1兆美元的電子商務市場中佔有40%的市場份額,它應該坐下來,靜靜看著Temu在用戶獲取和物流上燒錢。

此外,亞馬遜在美國擁有龐大的倉儲和物流網路,爲新對手的進入設置了嚴重的障礙,但它在中國的業務卻較爲有限。在當地,亞馬遜很難趕上Temu和Shein的物流效率。亞馬遜還必須與這兩家公司競爭,吸引大量低成本商戶以從中採購商品。

此外,還要考慮監管方面的障礙。歐洲和美國的監管機構正尋求打擊「最低含量」規則,該規則允許Temu和Shein——小規模——免關稅向海外發送廉價商品。這使得亞馬遜新的中國直銷業務的時機有些奇怪。亞馬遜在大西洋兩岸都面臨著反壟斷訴訟,與其加入它們的逐底競爭,還不如讓Temu和Shein在爭奪市場份額的過程中自己熄火。