物業公司正在迎來上市風口。

近日,繼招商蛇口宣佈旗下招商物業借殼中航善達上市後,保利發展也表示,旗下保利物業正式赴港上市。至此,前二十強房企中,已有七家房企宣佈將物業板塊分拆上市。

近年來,房地產企業的資本化運作瞄向了主業之外的物業板塊,赴港上市成爲一種潮流。在地產主業之外,一個有持續現金流、可以獲得高估值的業務板塊也進入了資本的視野,一本房企物業的生意經正在翻開。

資本化浪潮

4月16日,保利發展旗下保利物業宣佈赴港上市。5天前,其剛從新三板摘牌。業內預計,若此次順利上市,保利物業的市值將超過300億元。

無獨有偶,一天前的4月15日,招商蛇口也宣佈,籌劃以支付現金協議受讓中航國際控股持有的中航善達22.35%股份,並以持有的招商物業100%股權認購中航善達非公開發行股份。

若方案最終獲批,招商物業將在成功實現借殼上市的同時,一次性併購吸收中航善達近5500萬平方米在管物業面積,其物業管理規模有望藉此突破1.2億平方米。這意味著,物業行業的規模座次表或將由此洗牌。

實際上,這兩宗物業公司尋求上市的案例,僅僅是近幾年來物業公司資本化浪潮中的縮影。

自2014年,彩生活以物業行業的變革者形象登陸香港主機板市場後,物業服務開始從房地產的配套業務,變成一個獨立的價值板塊,被房企和資本重市場新審視。

在彩生活之後,中海旗下中海物業、綠城旗下綠城服務、祈福中國旗下祈福生活等物業公司也先後在2015、2016年登陸港交所。

物業業務的資本化在2018年迎來高潮。如,雅居樂旗下雅生活、碧桂園旗下碧桂園服務、新城旗下新城悅、佳兆業旗下佳兆業物業、旭輝旗下永升生活以及奧園旗下奧園健康等完成赴港上市。

此番,保利物業退新三板赴港上市、招商蛇口分拆物業借殼上市,以及今年3月濱江集團旗下濱江服務的赴港上市,都是這股資本化浪潮的延續。

港股仍是主戰場

值得注意的是,衆多將物業板塊進一步資本化的房企,多選擇港股爲主戰場。如,碧桂園服務、雅生活服務、新城悅、中海物業、綠城服務、永升生活等,均登陸港交所。

事實上,在過去很長一段時間內,物業公司在A股上市並沒有成功案例。

2016年,碧桂園服務籌謀上市時,本計劃登陸A股,且於當年的8月31日向上海證券交易所遞交上市申請。但此後一年半努力無果,碧桂園服務最終選擇了放棄A股。

彼時,對於未能在A股實現上市的原因,碧桂園服務是這樣回應的:「於2017 年5月至2017年12月之間,碧桂園服務與中國證監會進行了多輪書面意見交流、非正式調查及討論。在審查A股申請時,中國證監會的主要意見是關於碧桂園集團爲過往碧桂園服務物業管理業務的主要物業項目來源,及碧桂園服務是否能在這方面獨立於碧桂園集團營運。就此而論,碧桂園服務多次與中國證監會討論獨立性問題,並提交適當意見以解決其疑慮。」

最終,碧桂園服務選擇於2017年12月撤回A股申請並獲批,轉戰港股,且在半年時間之內實現了上市計劃。

碧桂園服務在A股的「折戟」似乎傳遞了一個市場信號。在此之後,鮮有房企選擇在內地上市,而是紛紛將目光投射到港股。

一位頭部物業公司高層這樣表示:「有房地產背景的物業公司,要在A股上市,還有很長的一段路要走。」

在這樣的背景下,招商物業此次選擇透過借殼中航善達的方式實現A股上市,對於後來者是否有更新的借鑑意義?

對此,華泰地產首席分析師陳慎認爲,招商物業作爲央企旗下物業公司,實施借殼上市,還是有希望成功的,「畢竟是央企」。但其同時也指出,招商物業透過借殼的方式在A股上市,有可能僅是一個「特例」,並不意味著後來者也可以「依樣畫葫蘆」。在業內看來,港股依然會是未來物業公司上市的首選平臺。

高估值誘惑

無論是A股還是港股,房企紛紛選擇將原本作爲地產主業配套的物業管理業務分拆並上市,核心在於物業公司上市能夠獲取的高估值。

故事的起點依然要回溯到2014年6月30日。彼時,彩生活在香港實現分拆上市,市盈率高達68倍。僅用三個交易日,其市值就反超了母公司花樣年控股,市盈率甚至一度接近100倍。而內房股在資本市場上所能取得的估值普遍在5-7倍間。

自此,物業管理公司的資本化及高估值開始進入房企和資本市場視野。

彩生活的高估值成爲了衆多房企的樣本。在彩生活2014年上市後,中海旗下中海物業、綠城旗下綠城服務、祈福中國旗下祈福生活等物業公司分別於2015、2016年先後登陸港交所。

2018年2月9日,雅居樂旗下雅生活服務正式在港交所主機板掛牌上市,最終發售價爲每股12.3港元,市值約爲164億港元,市盈率接近47倍。

2018年6月19日,碧桂園旗下碧桂園服務登陸港交所,以超過250億港元市值一舉成爲「物業服務第一股」,市盈率超過50倍。

雅生活服務、碧桂園服務超越「前人」的高估值,再度掀起了物業資本化故事的高潮。

以今年4月18日收市價爲參照,內房股分拆上市的物業公司市盈率介乎14倍-46倍之間。

其中,市盈率最高的是剛於2018年底上市的旭輝控股旗下永升生活,最低的是最早上市的彩生活。而從總市值來看,納入統計的8家內房物業公司,總市值介乎15億港元-382億港元之間。第一名依然是碧桂園服務,達到了381.6億港元。

相較於當下內房股平均5-7倍的市盈率,輕資產模式、有穩定現金流的物業業務的估值顯然更具誘惑力。

併購進行時

一位業內長期跟進物業公司股票的分析師表示,物業公司在資本市場上所能獲取的估值,往往由其即期的業績表現和未來的成長潛力兩方面決定。

其中,即期的業績表現包括營收、利潤、收費管理面積等數據,未來的成長潛力則主要是未來有可能新拓展的管理面積。

而對於有房地產背景的物業公司來說,未來有可能新拓展的管理面積同樣來自兩個方面:一是地產公司自主開發交付的樓盤帶來的新增管理面積,二是透過併購或者管理輸出帶來的新增管理面積。

在資本市場看來,有房地產背景的物業公司具備天然的競爭優勢,地產開發業務在爲物業公司帶來穩定的、源源不斷的新增合約管理面積的同時,也意味著可供預期的營收及利潤業績成長。因此,這類公司在資本市場上受到追捧。

與此同時,伴隨著資本的入侵以及房地產存量時代的到來,物業業務領域的併購也正在變得頻繁。

2016年8月,花樣年物業聯合體宣佈以20億元整體收購萬達物業,由此締造了國內物業管理有史以來的最大併購案。2017年11月,彩生活再度以逾20億元收購了花樣年的物管業務,正式並表原萬達物業,這一宗併購案才正式落錘。

2017年1月,在中海地產併購中信地產的基礎上,中海物業同樣以1.9億對價將中信物業併入麾下。

2017年6月,雅生活宣佈,以10億元交易對價收購上海綠地物業服務有限公司100%股權。交易完成後,於2018-2022年,雅居樂將每年自綠地開發的物業中獲得 700 萬平方米物業服務面積,還有300萬平方米物業服務面積的優先獲得權。在此後的8月份,綠地集團又以10億元戰略入股雅生活,取得雅生活20%股份,成爲雅生活長期戰略性股東。

2018年2月,雅生活登陸港股市場,取得了接近47倍的市盈率和164億港元市值。業內人士認爲,與綠地的戰略聯盟爲雅生活帶來的業績成長預期,正是雅生活取得較高估值的關鍵。

上表爲2017年以來部分百強企業物業兼併收購情況

上表爲2017年以來部分百強企業物業兼併收購情況物業江湖

近日,伴隨著招商物業、保利物業,兩大頭部企業物業板塊進一步尋求上市,一個更具想像力和競爭性的物業江湖正在形成。

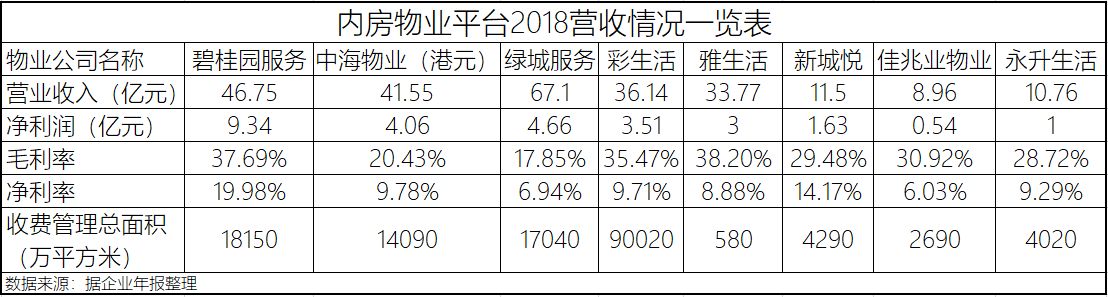

據2018年財報數據顯示,目前在已上市的有房地產背景的物業公司中,綠城服務的營收最高,達到了67.1億元;淨利潤最大的是則是碧桂園服務,達9.34億元;毛利率最高的是雅生活,達到了38.2%;淨利率最高的同樣是碧桂園服務,達到19.88%;同時,碧桂園服務的收費管理總面積最大,達到18150萬平方米。

雖然碧桂園服務在利潤、收費管理面積、市值上暫時領先,但伴隨著前十強房企中越來越多的企業開始重視和發展物業板塊,物業公司領域的競爭洗牌蓄勢待發。

萬科物業於近期傳出「擬於香港IPO,規模爲10億美元」的訊息,雖然最終遭到否認,但這並未意味著萬科物業不上市。

萬科董事長鬱亮4個月前稱,「特意讓物業保持跟資本市場的距離」,「怕資本市場把我們引導壞了」。「上市需要短期業績、需要公告,那他們(萬科物業)的技術達到很好了嗎?對萬科來說,再加上兩三百億元有什麼意思?沒有啥貢獻,不搞個1000億元有意思嗎?」「所以我們的缺口是1000億元,不是兩三百億元的問題。」鬱亮表示。

而曾經直言「分拆物業透過上市賺錢是個荒唐事,現在資本市場給與物業太高的市盈率」的融創董事長孫宏斌,目前也已將融創物業獨立出來,成爲與文化、文旅集團一樣獨立的集團,未來分拆上市並不乏想像空間。

一度「不看好物業生意」的吳亞軍,目前也已經將物業服務定位爲龍湖的四大主航道業務之一,雖然龍湖方面一直強調暫時沒有分拆上市的計劃,但在業內看來,這或許會是一個大機率事件。

國盛證券在先前發佈的一份研報中指出,當下行業呈現強者恆強格局。中指院數據顯示,物業百強企業市場份額逐年提升,由2014 年19.5%提升至2017年32.42%,管理面積均值由2014年1749萬平方米提升至3163.83萬平方米。物業 TOP10企業市場份額也正快速提升,由2014年4.37%提升至2017年 11.06%,管理面積均值由2014年的 7625.48 萬平方米提升至 21588.21 萬平方米。

2017年,物業百強企業市場份額爲32.42%,但對比房地產百強企業的市場份額47.7%,仍有較大的提升空間。

國盛證券認爲,基於物業服務企業數量仍在增加,當前行業處於成長階段。到 2017 年,我國已成立約 11.8 萬家以上的物業管理公司,相較於2008年增加了6萬家企業。

雖然2017年以來,物業領域時有併購案發生,但相比房地產主業,物業板塊仍處於一個價值認知和成長階段。未來物業江湖的生意經,暗藏着一場風起雲湧。