在以規模爲生存邏輯的房地產行業,集中度的提升,令市場中千億規模以下的中小房企發展空間逐步被壓縮。越過資本門檻,上市融資,是他們的突破路徑之一。

不同於去年,今年以來,宏觀環境的不確定性疊加,赴港上市房企步履緩慢。監管層針對房地產行業的政策頻出,融資環境收緊,部分中小企業面臨償債高峯的到來,在資金層面愈發捉襟見肘。而登陸港交所的黃金視窗期已過,想拿到下半程的入場券,上市闖關,只是中小房企艱辛資本路上的第一步。

IPO「失效」原因

去年秋季,香港資本市場異常熱鬧。剛跑完香港上市房企年中業績會的投資人們,通常要將赴港上市房企敲鐘的日期一個個記在小本本上。

2018年10月11日,美的置業(3990.HK)和大發地產(06111.HK)同日上市。在美的置業的敲鐘儀式上,奧陸資本總裁兼投資總監蔡金強在喝彩之餘,也爲未上市房企打了一針「催化劑」。他表示,若內地房企沒有在短時間內完成上市,預計要等到兩三年之後了。

似乎一語中的。上市潮過後,今年房企赴港IPO熱度明顯降低。1月以來,共有8家房企和2家物業公司赴港上市。其中,德信中國(02019.HK)、銀城國際控股(01902.HK)於一季度成功登陸港交所,其餘6家房企和2家物業公司均處於「處理中」狀態。

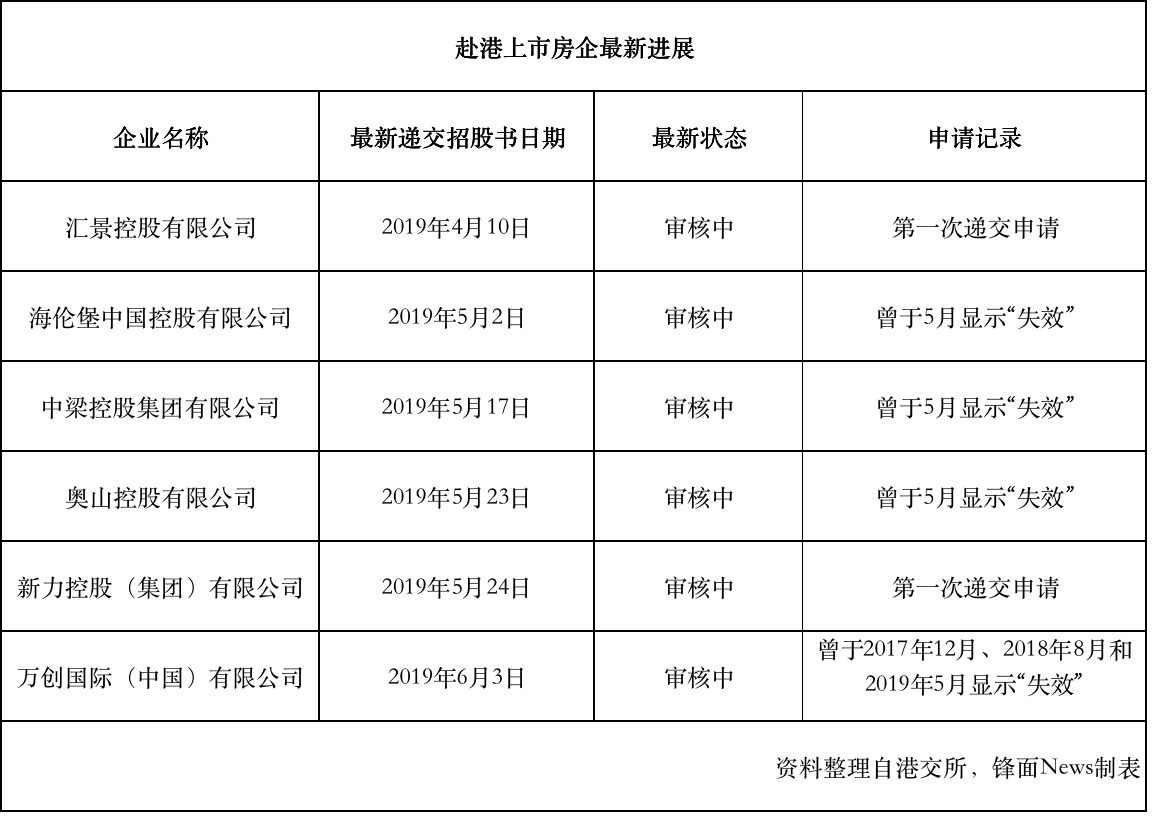

值得注意的是,6家審覈中的房企中除了匯景控股和新力控股是今年第一次提交上市申請外,包括海倫堡、中梁控股、奧山控股和萬創國際在內的4家房企均曾在蔡金強所提及的「黃金時間」內提交資料,但都在今年5月顯示「失效」。

數據來源:根據房企上市公司公告整理

數據來源:根據房企上市公司公告整理對於近期多家房企上市申請「失效」的現象,一名香港上市房企高階主管表示,原因可能是公司企業內部治理出現問題,或提交的資料不完善。以他的實操經驗來看,在港交所上市最核心的步驟是經歷港交所多輪問詢的考驗,問題涉及公司的經營層面和所提供資料的真實性等,直至拿到「無異議函」後方可推進下一步工作。「一般而言,如果公司基本面沒有問題,便能順利上市。從提交資料到敲鐘,我們只用了8個月。」

另一種觀點則認爲,「失效」的結果或是企業有意而爲之。一名長期關注港股市場的業內人士表示,如果在第一次提交申請後企業的銷售情況和資金成本有所改善,那麼房企便更傾向於再次提交申請,更新一份升級的成績單換取更高的估值。

以中梁控股爲例,在最新提交的招股書中其披露了2018年的全年數據。在這一年,中梁控股首進千億俱樂部,實現1015億銷售額。千億作爲衡量房企規模的重要標準,出現在招股書中的必要性不言而喻。其次,在最新的招股書中,中梁控股披露了驚人的降負債成果:2018年淨負債率從2017年的339.5%降至2018年的58.1%。

上述業內人士進一步補充道,「在顯示『失效』的三天內,中梁控股便更新了招股書重新提交申請,很明顯是有備而來的,個人更傾向於它是主動『失效』的。」

邁向港交所只是萬里長征的第一步。不能跨越資本門檻,只能原地踏步拉開與同行者的距離,而邁過了則要做好面對資本市場腥風血雨的準備。

頭頂著「2019房企赴港上市第一鍾」,德信中國的上市之路並沒有想像中順利。按照計劃,德信中國將發售5.32億股份,90%爲國際配售,10%爲公開發售,招股價爲每股2.32港元至3.25港元,集資規模約12.34億港元至17.29億港元。

實際發行結果是,由於公開發售認購不足,未獲認購的3629.4萬股發售股份重新分配至國際發售。由於重新分配,國際發售或略微超額認購,約佔於任何超額配股權獲行使前全球發售項下發售股份總數的96.8%。

而銀城國際除了同樣認購不足之外,還在上市當天「破發」。上市首日,銀城國際盤中一度跌破開盤價,股價最低至2.34港元/股,報收於2.38港元/股。

數據來源:根據房企上市公司公告整理

數據來源:根據房企上市公司公告整理中小房企的規模困境

在房地產行業,衆所周知的馬太效應凸顯,中小房企的發展並不輕鬆,未來的路徑要麼上市,要麼被收購,「求生欲」倒逼他們尋求突破。而規模是融資的重要標準,它直接決定了企業的融資額和融資成本。擴大規模離不開資金,上市則給了中小房企一個機會。

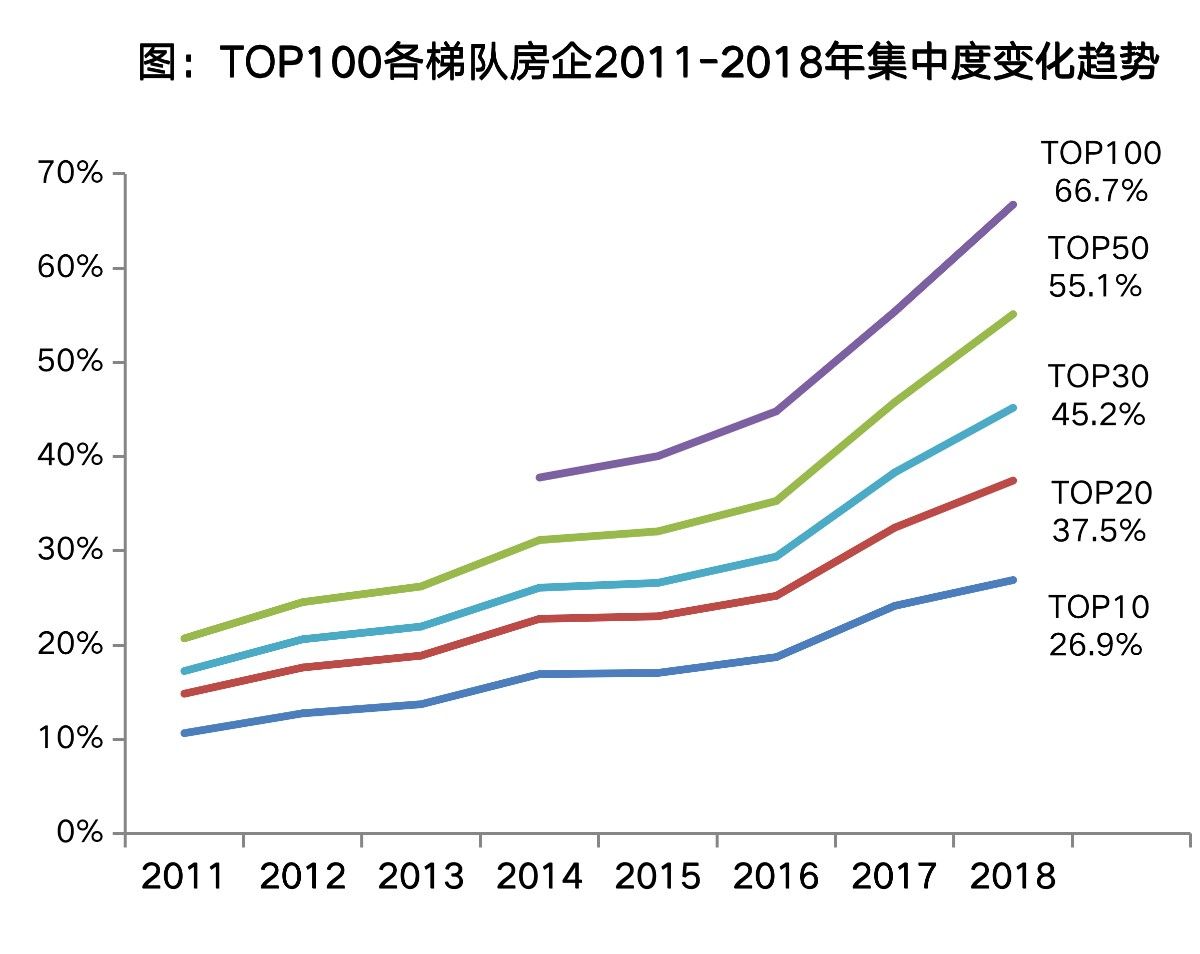

但是,留給他們的時間不多了。克而瑞研究中心數據顯示,2018年,TOP200各梯隊房企規模持續成長,銷售金額集中度較去年同期均有較大幅度的提升。TOP10房企集中度達26.9%,也就是說,前10排名的房企銷售總額佔前100排名銷售總額的比重達到26.9%。TOP20房企集中度達37.5%。

易居企業集團CEO丁祖昱認爲,「強者恆強」的判斷在最近幾年都不會改變。在2018百強房企的新增貨值中,51%的土地被十強房企拿走,餘下TOP11-100僅分得剩下一半土地貨值。

數據來源:克而瑞中國房地產決策諮詢系統

數據來源:克而瑞中國房地產決策諮詢系統今年以來排隊上市的房企中,除了中梁控股和新力控股是「千億玩家」外,其餘的房企均爲小型房企甚至是「迷你」房企。

其中,東莞起家的匯景控股總土儲僅約爲建築面積92.6萬平方米,萬創國際則約爲98.38萬平方米。可供對比的是,中國最大的樓盤——貴州花果園項目,總建築面積約爲1830萬平方米。而對於很多大房企來講,百萬平米可能只是其一個大盤項目。

對此,有股民調侃道:「建面不到100萬平方的房企也能上市,我家樓盤洗把臉也能上市了。」

動輒數千萬甚至上億的上市開支也是中小房企不得不面對的問題。上市開支主要包括包銷佣金和事業費用,銀城國際公告顯示,銀城國際上市所花費的費用爲6100萬元。按照德信中國的預計,其上市開支總額將爲9960萬,接近億元。

高昂的成本下,中小房企甚爲什麼仍要赴港上市?

易居研究院智庫中心研究總監嚴躍進認爲,房地產市場競爭的邏輯在於規模,無規模即無市場,靠單純的項目銷售難以快速做大規模,而IPO是企業快速做大規模的途徑。在國內樓市調控持續的背景下,中小房企陷入了資金困境,這也促使其積極謀求新的融資平臺。

與規模形成鮮明對比的是負債數據,小體量、高負債是今年赴港上市房企的共同點之一。

中國房地產業協會、上海易居房地產研究院結合210家中國上市房企報表發佈的數據顯示,2018年上市房企淨負債率均值爲92.52%。而8家赴港上市房企中,淨負債率低於均值的僅有中梁控股和萬創國際,其餘企業均遠高於均值。其中,銀城國際的淨負債率高達350%,新力控股和奧山控股分別爲285%和283%。

以新力控股爲例,2016-2018年,新力控股的借款總額(包括計息銀行及其他借款以及公司債券)分別約爲64.38億元、166.76億元、221億元,淨資本負債比率分別爲1.9倍、2.7倍和2.4倍。

其同期資產總額分別爲200.2億元、488億元及776億元;淨資產分別爲28億元、45.95億元以及50.6億元;淨負債率分別爲300%、205%、285%。在風險因素提醒中,新力控股也指出,未來預計將產生更多的負債以發展項目,也可能動用額外的負債融資以獲取土地資源。

同樣面臨高負債考驗的還有海倫堡。招股書顯示,2015年、2016年、2017年及2018年上半年,海倫堡控股未償還借款總額分別爲83.61億元、128.74億元、205.04億元及243.2億元。在上述統計期內,海倫堡控股擁有的現金分別爲12.8億元、24.69億元、45.96億元及51.55億元。

資產增加跟不上負債的成長,近年來海倫堡的淨負債率在經過改善後又再次走高。2015-2017年,海倫堡淨資產負債比率分別爲128%、69.4%、83.4%,2018年上半年則爲103.1%。

數據來源:根據上市公司公告整理

數據來源:根據上市公司公告整理負債壓頂,上市成爲中小房企的救命稻草。美的置業是最典型的案例,其上市募集的金額爲32.4億元,佔2017年淨資產的26.6%,從源頭上降低了企業的淨負債率。數據顯示,2017年淨負債率爲118.9%,截至2018年年底,美的置業淨負債率已下降至97%。

上市後的美的置業融資遊刃有餘了些。今年1月28日,美的置業發行2019年非公開發行公司債券第一期,規模30.6億元,票面年利率5.3%,成爲當月單筆發行規模最大的房企和市場同類型企業私募債券發行成本新低。2月27日,美的置業發行2019年第二期公司債券,發行規模不超過10億元。

美的置業總裁赫恆樂說,上市後公司更加註重各項指標平衡發展,從規模、負債率、利潤率堅持平穩發展原則,相信未來藉助香港資本通道融資能讓美的置業做得更好。

資本小年的壓力

房企赴港上市並非坦途,宏觀環境的不確定性,開發商遇到資本小年,壓力顯現。

首先是來自監管層面的壓力。6月13日,銀保監會主席郭樹清在上第十一屆陸家嘴論壇上表示,房地產業過度依賴融資,不僅擠佔其它產業信貸資源,也容易助力房地產的投機行爲,使其泡沫化問題更趨嚴重。歷史證明,凡是過度依賴房地產實現和維持經濟繁榮的國家,最終都要付出沉重代價,凡是靠盲目投資投機房地產來理財的居民和企業,最終都會發現很不划算。

這是近年來監管層對房地產投資行爲用詞較嚴厲的表述,克而瑞研究中心認爲,這預示著房地產信貸政策或將適度收緊,涉及暫停部分房企融資、調升居民房貸利率等,料下半年銷售降幅擴大。

早在5月17日,銀保監會曾發文嚴防資金違規流入房地產,要求不能向「四證」不全、開發商或其控股股東資質不達標、資本金未足額到位的房地產開發項目直接提供融資。在住建部的指導下,央行與證監會將會暫停部分房企的債券及ABS融資通道。

融資再度收緊,遭遇「黑五月」。同策研究院數據顯示,2019年5月,40家典型上市房企完成融資總額共計367.99億元,相較於4月,融資總額下降52.07%。

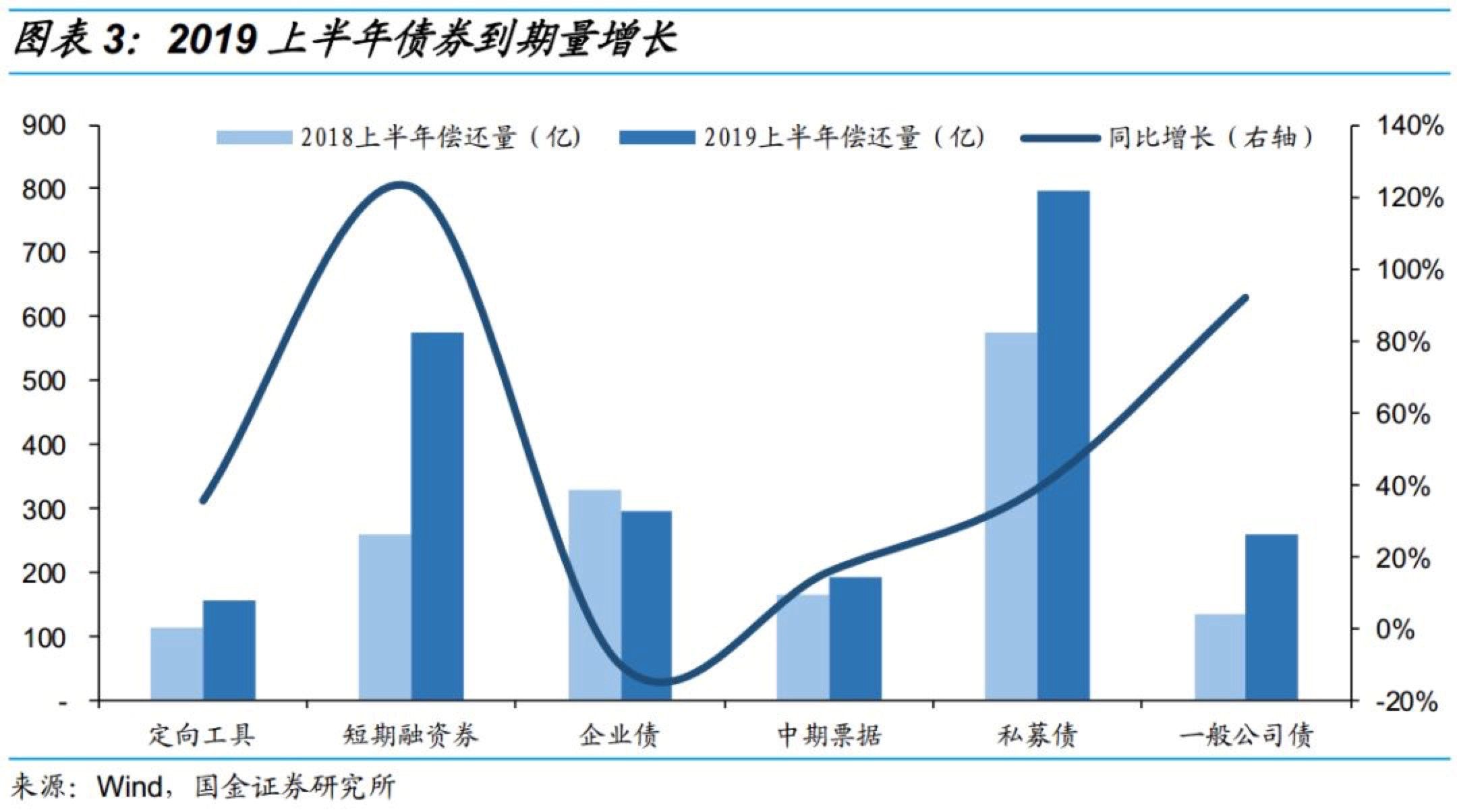

隨著償債高峯的到來,資金鍊緊張的矛盾愈發凸顯,赴港上市房企的處境也更加尷尬。Wind數據顯示,今年上半年債券總到期量達2272.68億元,同比增加44.26%。其中房地產企業的私募債上半年到期規模最大,爲796.14億元,同比成長38.79%;短期融資券成長速度最快,上半年到期規模爲576.2億元,同比增速122.56%。

2019年上半年債券到期量成長趨勢

融資環境的寒意蔓延到香港市場,在2018年房企赴港上市潮過後,港交所的大門似乎不再那麼好進。來自德勤中國的數據顯示,2019年第一季度房地產行業香港上市的新股數量比例由去年同期26%降至21%,而募資金額由2018年一季度的105億港元縮減至51億港元,比重由43%降至25%。

然而,這並不影響中小房企上市的決心。一名正在籌備上市的房企管理層透露,不管外部環境如何都不會影響該企業推進上市工作。「一方面,上市能打開公司的知名度,也能帶來更多的融資可能;另一方面,港交所上市流程透明,難度相對較低,我們只要關注自身治理問題便可。」

易居研究院智庫中心研究總監嚴躍進對此表示認同。在他看來,上市對於企業擴張而言利大於弊,能上市說明機會在增加。從房企經營的角度看,關鍵要防範各類土地儲備資產質量惡化以及去庫存壓力增大等風險,及時關注資本市場的變化。

如果把上市之路中比喻成從0到1的過程,那麼登陸資本市場後便是從1到N的征程。中小房企要如何才能走好這一步?已經完成這一進程的美的置業和大發地產被追問答案。在今年5月23日的2019中國房地產及物業上市公司測評成果發佈會上,業內將「中小型房企如何在成長中提升競爭力」的問題拋給大發地產和美的置業。

大發地產CEO廖魯江的答案是:「在香港上市正是想把融資管道打開,能夠有更多的資金支撐,幫助我們快速地實現規模。融資管道的多元化也是我們未來在著力於解決的問題。」他進一步補充道,「對於中小型企業來說,在追求規模的同時,必須把產品的實現作爲能不能在行業立足的根本。」

美的地產總裁赫恆樂則認爲,企業應該關注外部環境,但是不需要過份地關注,不宜把精力放在外部,最重要的是把精力放到企業的內部治理和產品競爭力上。在企業的成長路上,不存在彎道超車的說法,只有穩步前進。