現在退出會丟失進度,確定嗎

解密私募基金

投資人是這樣描述新創公司的:「他們就兩人,加上一隻狗,和一堆的幻燈片。」那麼,爲什麼這樣的公司會受到私募基金的青睞呢?

課前準備

私募基金是以非公開方式、向少數機構投資者或個人籌集資金而設立的基金。也就是說,它投資的是尚未在市場上公開發行的證券。

私募基金公司首先募集資金,然後投資目標公司並幫助其進行管理。最後,等到實際成熟,他們再從市場離開。透過扶植創新公司(風險投資)或幫助已具規模的公司重組(股權收購),私募基金在提高經濟成長和經濟效率方面起到很大的作用。

什麼是私募基金?

投資私人公司不是一件容易的事。就風險投資領域而言,目標公司團隊都是新人,他們從事的都是創新業務,沒有經驗可以依循。投資人是這樣描述這類公司的:"他們就兩人,加上一隻狗,和一堆的幻燈片。"他們面臨的問題包括市場前景、技術運用和財務風險。公司創辦人希望用公司的股權換取啓動資金。

股權收購公司投資的是欲重組或尋求快速成長的私人公司或上市公司,它對這些公司的幫助往往要比銀行大。這類交易往往有更多的財務數據作爲決策依據,但不確定性依然存在。公司的成長、表現和償債能力仍然是未知數。股權收購專家用手上的現金(股權)和透過借貸獲得的資金購買這類公司。重要知識點爲:

1. 融資風險——籌資的規劃而引起的收益變動的風險。融資風險要受經營風險和財務風險的雙重影響。

2. 企業估值倍數——風險投資者面臨的關鍵問題是他們總共要花多少錢來支援目標公司的發展。他們試圖推算其投資需要多長時間才能實現公司成長,以及什麼時候他們的想法能夠產生效果。這樣做既提高了公司的價值,也減少了風險。公司在發展過程中需賣掉部分股權來融資,每次交易,公司都希望能夠賣出更好的價錢,就像投資者們期待的那樣。

3. 管理層收購以及管理層換購——管理層收購以及管理層換購

管理層收購指的是投資者收購一家公司並打算更換其管理層。管理層換購指的是管理團隊參與投資者對公司的收購。管理層換購的好處是,曾經在一起工作的團隊得以保留,而且他們對公司和整個行業都很瞭解。在管理層收購中,私募基金公司可以重新設置全部的管理層。

股權收購公司投資的是欲重組或尋求快速成長的私人公司或上市公司,它對這些公司的幫助往往要比銀行大。這類交易往往有更多的財務數據作爲決策依據,但不確定性依然存在。公司的成長、表現和償債能力仍然是未知數。股權收購專家用手上的現金(股權)和透過借貸獲得的資金購買這類公司。重要知識點爲:

1. 融資風險——籌資的規劃而引起的收益變動的風險。融資風險要受經營風險和財務風險的雙重影響。

2. 企業估值倍數——風險投資者面臨的關鍵問題是他們總共要花多少錢來支援目標公司的發展。他們試圖推算其投資需要多長時間才能實現公司成長,以及什麼時候他們的想法能夠產生效果。這樣做既提高了公司的價值,也減少了風險。公司在發展過程中需賣掉部分股權來融資,每次交易,公司都希望能夠賣出更好的價錢,就像投資者們期待的那樣。

3. 管理層收購以及管理層換購——管理層收購以及管理層換購

管理層收購指的是投資者收購一家公司並打算更換其管理層。管理層換購指的是管理團隊參與投資者對公司的收購。管理層換購的好處是,曾經在一起工作的團隊得以保留,而且他們對公司和整個行業都很瞭解。在管理層收購中,私募基金公司可以重新設置全部的管理層。

辨認私募基金

雖然私募基金包括了風險投資和股權收購,但兩者有很大不同。風險投資者往往投資的是小型的創新公司,這些公司往往收入非常少。而股權收購專家們是來幫助改進已具一定規模公司的效率。下面哪個屬於股權?

解析:除了家族擁有的雜貨連鎖店,其它都屬於風險。

- 開發新藥的五人團隊

- 家族擁有的雜貨連鎖店

- 開發新型企業數據倉庫的團隊

- 開創創新辦公用品零售辦法

私募基金中的角色

普通合夥人和有限合夥人

從經營靈活性和稅收效率考慮,私募基金公司以有限合夥的方式建立。公司往往由普通合夥人(GPs)運作,他們的職責是尋找投資機會、構建交易、管理公司以及商定退出市場時間。有限合夥人往往具有長期目標,他們提供資金給基金,並根據所投入的資金多少來參與每項投資活動。

風險投資基金一般投資週期爲10年,股權收購基金的投資週期往往少於10年。有限合夥人要付相當於承諾資金2%的管理費給普通合夥人,他們得到的回報是最初投資成本以及投資收益的80%。有時,他們還有優先回報。普通合夥人獲得20%的收益,與有限合夥人的收益保持一定的比例。

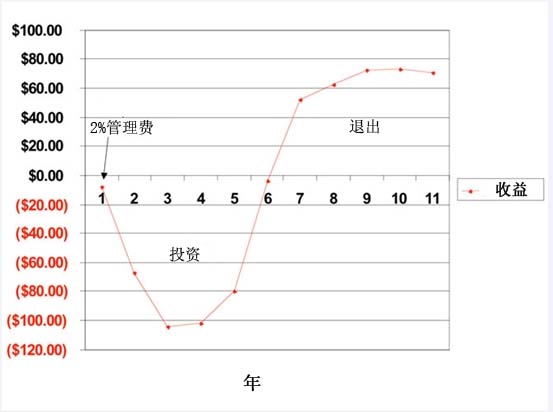

兩者關注的都是如何套現退出投資。因此,私募基金一般都呈"J"走勢(請看下一頁)。

一些術語:

1. 管理費——管理費的費用一般是有限合夥人承諾資金的2%,但其範圍可能在1%到3%之間。管理費是爲了彌補普通合夥人的各種開銷,比如薪水、旅行費和租金等等。此外,管理費也確保了普通合夥人在基金投資前期獲得資金支援。隨著基金規模的擴大,管理費也越來越充滿爭議性,因爲有限合夥人擔心公司靠著管理費度日,而不去積極參與投資。

2. 收益保持比例——由於有限合夥人承諾注資基金若干年,他們需要確保普通合夥人在這期間一直爲交易的成功做努力。普通合夥人會得到利潤分成,其金額有時可達總利潤的30%。在股權收購公司中,普通合夥人還能從成功收購中獲得經費。有時,普通合夥人也能從監督目標公司中獲得一筆費用,這個費用可以抵消對有限合夥人所收的管理費。普通合夥人和有限合夥人關係最重要的就是相互的信任和操守。

3. 利潤分成(Carried interest)——利潤分成一詞源自13世紀的威尼斯商人,他們組成了一個財團來投資貿易航運。一次成功的航行,船長可以拿到所運貨物利潤的20%,而商人們可以拿到利潤的80%外加他們投資時的資本。這個詞和這個詞包含的利潤分配一直沿用了下去,成爲了私募基金中的術語。

從經營靈活性和稅收效率考慮,私募基金公司以有限合夥的方式建立。公司往往由普通合夥人(GPs)運作,他們的職責是尋找投資機會、構建交易、管理公司以及商定退出市場時間。有限合夥人往往具有長期目標,他們提供資金給基金,並根據所投入的資金多少來參與每項投資活動。

風險投資基金一般投資週期爲10年,股權收購基金的投資週期往往少於10年。有限合夥人要付相當於承諾資金2%的管理費給普通合夥人,他們得到的回報是最初投資成本以及投資收益的80%。有時,他們還有優先回報。普通合夥人獲得20%的收益,與有限合夥人的收益保持一定的比例。

兩者關注的都是如何套現退出投資。因此,私募基金一般都呈"J"走勢(請看下一頁)。

一些術語:

1. 管理費——管理費的費用一般是有限合夥人承諾資金的2%,但其範圍可能在1%到3%之間。管理費是爲了彌補普通合夥人的各種開銷,比如薪水、旅行費和租金等等。此外,管理費也確保了普通合夥人在基金投資前期獲得資金支援。隨著基金規模的擴大,管理費也越來越充滿爭議性,因爲有限合夥人擔心公司靠著管理費度日,而不去積極參與投資。

2. 收益保持比例——由於有限合夥人承諾注資基金若干年,他們需要確保普通合夥人在這期間一直爲交易的成功做努力。普通合夥人會得到利潤分成,其金額有時可達總利潤的30%。在股權收購公司中,普通合夥人還能從成功收購中獲得經費。有時,普通合夥人也能從監督目標公司中獲得一筆費用,這個費用可以抵消對有限合夥人所收的管理費。普通合夥人和有限合夥人關係最重要的就是相互的信任和操守。

3. 利潤分成(Carried interest)——利潤分成一詞源自13世紀的威尼斯商人,他們組成了一個財團來投資貿易航運。一次成功的航行,船長可以拿到所運貨物利潤的20%,而商人們可以拿到利潤的80%外加他們投資時的資本。這個詞和這個詞包含的利潤分配一直沿用了下去,成爲了私募基金中的術語。

私募基金面臨的挑戰

不確定性、資訊不對稱、無清償能力

私募基金充滿不確定性。沒人知道一項新技術是否有市場或者某公司在新的管理下是否盈利。

而且,私募基金雙方可能會有不同的理解。股權收購公司的CEO可能低估了市場,從而讓他們更容易達到預期目標,而被收購公司的銷售人員可能會高估消費者的需求。這樣就會影響私募基金投資者對目標公司的預期、風險和價值。

私募基金的投資是無變現能力的,因爲這些投資不在公開市場上交易。投資者是不能隨便拋棄所持有的投資的。這幾句意味著,相關者必須一鼓作氣,目標公司成功,大家纔有錢賺。

目標公司在公開上市之後,私募基金的投資者們就會離開。

重要知識點:

1. 清償事件——由於私人公司的股票未在公開市場發售,他們不可以被自由買賣。清償事件之後,其股票就可以兌現或者買賣了。私募基金公司有可能付給有限合夥人現金也有可能發給他們股票。而哪種形式更有價值要從多方面考慮。

2. 首次公開發行(IPO)——公司掛牌上市往往是透過承銷商(underwriter)來完成的。承銷商的責任是幫助發行人(即企業)制定股票價格和向機構投資者分銷股票。

3. 同行買賣——同行買賣是另外一種重要的清償途徑。上市公司經常收購剛剛起步的風險企業來獲得他們的技術或產品。

股權投資公司可能透過同行買賣來抽身,但是如果目標公司後來發展過快以至於與同行產生競爭,同行買賣就不會發生。有時,股權投資公司會把其投資的公司賣給另外一個股權投資公司。但是,這種做法會引起有限合夥人關於繳費和定價的擔憂。

私募基金充滿不確定性。沒人知道一項新技術是否有市場或者某公司在新的管理下是否盈利。

而且,私募基金雙方可能會有不同的理解。股權收購公司的CEO可能低估了市場,從而讓他們更容易達到預期目標,而被收購公司的銷售人員可能會高估消費者的需求。這樣就會影響私募基金投資者對目標公司的預期、風險和價值。

私募基金的投資是無變現能力的,因爲這些投資不在公開市場上交易。投資者是不能隨便拋棄所持有的投資的。這幾句意味著,相關者必須一鼓作氣,目標公司成功,大家纔有錢賺。

目標公司在公開上市之後,私募基金的投資者們就會離開。

重要知識點:

1. 清償事件——由於私人公司的股票未在公開市場發售,他們不可以被自由買賣。清償事件之後,其股票就可以兌現或者買賣了。私募基金公司有可能付給有限合夥人現金也有可能發給他們股票。而哪種形式更有價值要從多方面考慮。

2. 首次公開發行(IPO)——公司掛牌上市往往是透過承銷商(underwriter)來完成的。承銷商的責任是幫助發行人(即企業)制定股票價格和向機構投資者分銷股票。

3. 同行買賣——同行買賣是另外一種重要的清償途徑。上市公司經常收購剛剛起步的風險企業來獲得他們的技術或產品。

股權投資公司可能透過同行買賣來抽身,但是如果目標公司後來發展過快以至於與同行產生競爭,同行買賣就不會發生。有時,股權投資公司會把其投資的公司賣給另外一個股權投資公司。但是,這種做法會引起有限合夥人關於繳費和定價的擔憂。

風險投資

風險投資對全球經濟有很大影響,有很多我們所熟知的科技公司都是由風險投資者注資的。以下不是由風險投資者扶持的是?

解析:哥倫布是靠一位富翁贊助的。盛大、Skype和Google都是由風險投資的公司注資的。

- 盛大網路

- 克里斯托弗·哥倫布新大陸之旅

- Google谷歌搜索引擎

- Skype網路電話

積極參與投資的優勢

私募基金和其他投資公司的最大不同就是私募基金公司參與目標公司的運營。 私募基金投資者介入各種公司事務,因爲他們擁有公司的一部分,他們往往在公司擔任非執行董事。

1. 董事會都做什麼?——董事會包括執行成員和非執行成員,他們爲公司提供大政方針。非執行成員對市場有更宏觀的理解,他們也關注影響公司的動向。執行董事(CEO和CFO)是聯繫董事會和日常運營的橋樑。

2. 還有什麼是積極投資?——私募基金的投資者們會爲公司僱傭或提供執行董事會成員。有些私募基金公司還會派遣運營夥伴和運營專家在某段時間內幫助目標公司。

3. 爲什麼採用積極投資?——積極投資幫助私募基金公司提高目標公司的效率。就像前面所說的,只有目標公司盈利了,私募基金公司纔有得賺。與向銀行貸款相比,透過股權被收購公司很少破產。這些公司往往生產力會提高,就業水準保持平穩。風險投資資助的公司往往發展迅速,製造了很多新的工作崗位。

1. 董事會都做什麼?——董事會包括執行成員和非執行成員,他們爲公司提供大政方針。非執行成員對市場有更宏觀的理解,他們也關注影響公司的動向。執行董事(CEO和CFO)是聯繫董事會和日常運營的橋樑。

2. 還有什麼是積極投資?——私募基金的投資者們會爲公司僱傭或提供執行董事會成員。有些私募基金公司還會派遣運營夥伴和運營專家在某段時間內幫助目標公司。

3. 爲什麼採用積極投資?——積極投資幫助私募基金公司提高目標公司的效率。就像前面所說的,只有目標公司盈利了,私募基金公司纔有得賺。與向銀行貸款相比,透過股權被收購公司很少破產。這些公司往往生產力會提高,就業水準保持平穩。風險投資資助的公司往往發展迅速,製造了很多新的工作崗位。

單選題

假如你是一位知名的普通合夥人,你擁有四千萬人民幣的風險投資基金,以下幾項你會投資哪一個?

對。雖然這四個選擇都有可能得到資助,但專家更傾向於贊助已經成功過的團隊。

- 一位非常聰明的博士開發的資料庫技術

- 之前成功過的技術團隊開發的交換通訊網路

- 擁有很多社群平台的MBA畢業生

- 公司開發的新方法制造太陽能板

單選題

假如你從事的是股權收購,基金擁有七百億資金供投資,以下哪項那個最適合投資?

對。雖然這四個選項都有可能是股權收購的目標,但私募基金公司得益於改造處於困境的公司。

- 一家運行良好的殯儀館

- 存在監管問題的公共事業單位

- 排行世界第三的軟飲製造商,但其存在管理問題,市場正被侵吞

- 運行良好的輪渡公司

股權收購的資金

股權收購公司透過槓桿來創收。他們從基金中拿出一部分來投資,而另一部分錢是借來的。

1. 股權與貸款——股權收購公司花了100萬買下了一家公司,其中50萬是貸的款。三年後,股權收購公司以150萬賣掉了這家公司,並花了25萬還債。因此,私募基金公司掙得最初投資的2.5倍。但如果公司全用自己的錢投資,它只能掙得投資的1.5倍。

2. 槓桿是怎麼作用的?——私募基金的投資者們會爲公司僱傭或提供執行董事會成員。有些私募基金公司還會派遣運營夥伴和運營專家在某段時間內幫助目標公司。

3. 所有的債務都一樣嗎?——不。不同類的債務有不同的風險和利率。高級債務在貸款人違約時可以首先得到支付,因此它的利率是最低的。排在高級債務後面的還有次級債務,由於它們的風險更高,其利率也很高。

4. 怎樣解決債務問題?——司在如下情況下能夠解決好債務問題,即公司能夠按照自己的想法更有效率地進行運營、將資金投入到更重要的領域,管理層有足夠的動力提高效率。此外,公司擁有債務還可以享受稅收上的優惠。

1. 股權與貸款——股權收購公司花了100萬買下了一家公司,其中50萬是貸的款。三年後,股權收購公司以150萬賣掉了這家公司,並花了25萬還債。因此,私募基金公司掙得最初投資的2.5倍。但如果公司全用自己的錢投資,它只能掙得投資的1.5倍。

2. 槓桿是怎麼作用的?——私募基金的投資者們會爲公司僱傭或提供執行董事會成員。有些私募基金公司還會派遣運營夥伴和運營專家在某段時間內幫助目標公司。

3. 所有的債務都一樣嗎?——不。不同類的債務有不同的風險和利率。高級債務在貸款人違約時可以首先得到支付,因此它的利率是最低的。排在高級債務後面的還有次級債務,由於它們的風險更高,其利率也很高。

4. 怎樣解決債務問題?——司在如下情況下能夠解決好債務問題,即公司能夠按照自己的想法更有效率地進行運營、將資金投入到更重要的領域,管理層有足夠的動力提高效率。此外,公司擁有債務還可以享受稅收上的優惠。

風險投資公司是怎樣幫助目標公司的?

風險投資公司投資在目標公司上的錢並不多,但透過積極投資有些公司產生了驚人的回報。以下選項中哪些不是普通合夥人要做的?

普通合夥人可以敦促高層下臺、開除CEO,也可以幫目標公司尋找合適的候選人。他們爲目標公司做預算,幫助其增值。此外,普通合夥人還參與各種談判。

- 普通合夥人幫助目標公司做預算

- 普通合夥人提供新的CEO

- 普通合夥人跟蹤每天的開銷

- 普通合夥人敦促CEO辭掉銷售副總裁

- 普通合夥人與銀行商定貸款利率

私募基金的市場動態

私募基金的週期

私募基金呈現出幾個週期。在外部週期中,私募基金超過市場的回報吸引了越來越多的投資。這形成了一種繁榮的景象,以至於爲數不多的新點子、新技術吸引了越來越多的投資。結果整個市場變得過熱,最終崩潰。但在一段恢復期之後,新的一輪繁榮景象再次出現。

在內部週期,私募基金(無論是風險投資還是股權收購)首先融資,然後投資新項目,最後離開,其中每一步都具有挑戰性。對於初來乍到的基金公司,融資是最困難的,即便它的合夥人與其它基金公司已經有成功的經驗;找到一個好公司去投資也不容易,這往往需要深入的調查和對市場、技術、產品和團隊有全面的瞭解;從投資中退出會受到客觀條件的限制,如公開市場不可預測的情況以及收購方存在的不確定因素。

重要知識點:

1. 封閉基金——基金公司到市場上融資時,他們會設定一個「觸發線」,也就是他們融資的最大值。當實際資金達到這個最大值,基金就會被「關閉」,爲其他投資者融資提供機會。聲譽好的公司對觸線的控制較嚴格,他們根據投資策略的不同設定不同的觸發線。風險投資因爲交易金額較小,基金設定的融資額較小。股權收購因爲投資額較大,會把基金的額度設定的較大。

2. 基金存在期——基金在其合同上有具體的存在期限。風險投資基金的週期一般在十年,但有可能被延長。股權收購基金的週期往往更短,因爲它離開目標公司的時間更短。有具體存在期限的基金允許合同雙方在基金結束時續約。普通合夥人可以重新制定其責任,有限合夥人可以決定是否繼續注資。但在基金結束後,所有投資都將撤出。

3. 超越市場表現——私募基金的投資往往被認爲可以超越市場表現。而事實上,只有前25%的私募基金公司能做到這一點。這些公司很瞭解整個市場,而且能吸引的搶手的目標公司。此外,他們還擁有最可靠的有限合夥人。由於這種良性循環,他們總有卓越的表現。即便近期市場發生崩跌,績優基金公司也會是所有私募投資者中表現最好(或受衝擊最小)的企業。

私募基金呈現出幾個週期。在外部週期中,私募基金超過市場的回報吸引了越來越多的投資。這形成了一種繁榮的景象,以至於爲數不多的新點子、新技術吸引了越來越多的投資。結果整個市場變得過熱,最終崩潰。但在一段恢復期之後,新的一輪繁榮景象再次出現。

在內部週期,私募基金(無論是風險投資還是股權收購)首先融資,然後投資新項目,最後離開,其中每一步都具有挑戰性。對於初來乍到的基金公司,融資是最困難的,即便它的合夥人與其它基金公司已經有成功的經驗;找到一個好公司去投資也不容易,這往往需要深入的調查和對市場、技術、產品和團隊有全面的瞭解;從投資中退出會受到客觀條件的限制,如公開市場不可預測的情況以及收購方存在的不確定因素。

重要知識點:

1. 封閉基金——基金公司到市場上融資時,他們會設定一個「觸發線」,也就是他們融資的最大值。當實際資金達到這個最大值,基金就會被「關閉」,爲其他投資者融資提供機會。聲譽好的公司對觸線的控制較嚴格,他們根據投資策略的不同設定不同的觸發線。風險投資因爲交易金額較小,基金設定的融資額較小。股權收購因爲投資額較大,會把基金的額度設定的較大。

2. 基金存在期——基金在其合同上有具體的存在期限。風險投資基金的週期一般在十年,但有可能被延長。股權收購基金的週期往往更短,因爲它離開目標公司的時間更短。有具體存在期限的基金允許合同雙方在基金結束時續約。普通合夥人可以重新制定其責任,有限合夥人可以決定是否繼續注資。但在基金結束後,所有投資都將撤出。

3. 超越市場表現——私募基金的投資往往被認爲可以超越市場表現。而事實上,只有前25%的私募基金公司能做到這一點。這些公司很瞭解整個市場,而且能吸引的搶手的目標公司。此外,他們還擁有最可靠的有限合夥人。由於這種良性循環,他們總有卓越的表現。即便近期市場發生崩跌,績優基金公司也會是所有私募投資者中表現最好(或受衝擊最小)的企業。

總結

:

-

+

自動滾屏